AdC deu luz verde a três negócios e foi notificada de sete aquisições em agosto

A Autoridade da Concorrência (AdC) não tira férias, prova disso é que há registo de 10 operações de aquisição até agora no site do regulador. Só na sexta-feira, há uma notificação e duas aprovações da AdC.

A dona da Prio notificou a AdC da aquisição da CPCPC – Companhia Portuguesa de Comércio de Produtos Combustíveis, que é dona das gasolineiras Q8 em Portugal, marca detida pela KPI – Kuwait Petroleum Internacional, de acordo com uma nota publicada no site da Autoridade da Concorrência.

O grupo espanhol Disa, que comprou a Prio em 2020, notificou também da compra da FavoriteHome – Imobiliária que, tal como a CPCPC, pertence ao Grupo Vapo.

A operação de concentração consiste na aquisição, pela Disa Portugal, do controlo exclusivo das duas empresas.

O Grupo Disa é um grupo económico sedeado em Espanha, ativo no setor dos combustíveis e da energia, bem como no setor da produção e distribuição de bebidas. Em Portugal detém a Prio e a marca Shell, esta última em regime de franchising.

Detém postos de abastecimento e oferece serviços complementares de lojas integradas, pontos de carregamento elétrico, venda de GLP engarrafado, lubrificantes e óleos.

Adicionalmente, o Grupo Disa está ativo na comercialização grossista de combustíveis, na produção de bio-combustíveis e possui um terminal de armazenagem em Aveiro. Também está ativo na produção e distribuição de bebidas, através da cervejeira Damm e da subsidiária desta, Fonte Salem.

Na sexta-feira ainda, a AdC adotou uma decisão de 1ª fase de não oposição na operação de concentração, que consiste na aquisição, pelo fundo Shoppings Iberia I – Fundo de Capital de Risco gerido e representado pela entidade gestora Point Capital Partners – SCR, do controlo exclusivo da Centro Comercial designado por “Torreshopping”,em Torres Novas, bem como a respetiva operação, através da aquisição de 100% do capital social da sociedade DPPFB.

A DPPFB opera na compra e venda de imóveis, incluindo a revenda de imóveis adquiridos para esse fim, urbanização, construção e gestão de imóveis próprios ou de terceiros, elaboração de projetos e prestação de serviços relacionados com a atividade imobiliária, aquisição de participações ou unidades de participação noutras sociedades ou em fundos de investimento imobiliário, independentemente do seu objeto social.

A Concorrência deu luz verde, “uma vez que a mesma não é suscetível de criar entraves significativos à concorrência efetiva no mercado nacional ou numa parte substancial deste”.

Também na passada sexta-feira, a Concorrência anunciou não se opor à operação de compra da tecnológica Cleva pela Magellan, empresa detida por fundos que são geridos pela AnaCap Investment Manager Limited.

“Em 14 de agosto de 2024, o Conselho de Administração da Autoridade da Concorrência (…) delibera adotar uma decisão de uma oposição à operação de concentração notificada”, lê-se numa nota publicada pela AdC.

A Cleva pertence ao “Grupo Inetum” e dedica-se à prestação de serviços de tecnologias de informação, mais concretamente ao desenvolvimento e licenciamento de software, bem como à conceção, desenvolvimento e implementação de soluções de sistemas de informação, com especial predominância no setor segurador. Presta ainda serviços de implementação e assistência técnica com base nas soluções de software que desenvolve.

Já a Magellan Bidco é a empresa-veículo detida pela AnaCap Bridge Fund 2021, L.P., e pela AnaCap Bridge 2021 B, L.P., fundos geridos pela AnaCap Investment Manager Limited, que se dedicam à realização de investimentos em software, tecnologia e serviços no setor europeu de serviços financeiros.

Para a AdC, esta operação não é “suscetível de criar entraves significativos” à concorrência efetiva no mercado nacional ou numa parte substancial deste.

A notificação do negócio tinha sido feita no fim de julho.

Para além destas operações mais recentes, a Concorrência recebeu a 6 de agosto a notificação por parte da Indumape da aquisição do controlo exclusivo sobre a Frutíssima – Concentrados de Frutos da Cova da Beira. Uma empresa ativa na fabricação de sumos de fruta, produzindo concentrados de sumos de fruta e respetivos aromas, obtidos a partir de maçã e da pera. Está também ativa, através das suas participadas, na cultura de pomóideas e prunóideas.

Trata-se de uma operação de concentração dentro do mesmo sector, pois a empresa compradora, conjuntamente com as suas participadas, também está ativa na fabricação de sumos de fruta e de produtos hortícolas, concentrados, aromas, purés e sumos de fruta espremida, obtidos a partir de diversas matérias-primas. Está também ativa na cultura de pomóideas e prunóideas.

Também a 6 de Agosto, a Actium Capital e a capital de risco Draycott notificaram a AdC da aquisição do controlo conjunto sobre a Pradecon – Construções Metálicas. Esta é uma empresa que desenvolve atividade de conceção e desenvolvimento de soluções de engenharia para estruturas de montagem de painéis solares fotovoltaicos e ao fabrico de perfis metálicos para suportar a montagem de painéis fotovoltaicos.

“A operação de concentração consiste na aquisição, pela Actium Capital e pela Draycott SCR, através do fundo Draycott II FCR, do controlo conjunto da Pradecon – Construções Metálicas através da Hipérbole Diurna, uma empresa-veículo constituída para o efeito”, lê-se no site da AdC.

Um dia antes, a 5 de agosto, outro negócio foi notificado à AdC. A ACO II, empresa do Grupo Arrow que, em Portugal, se dedica essencialmente à gestão de créditos vencidos e de cobrança duvidosa, bem como a investimentos no setor imobiliário, notificou a aquisição do controlo exclusivo sobre a Aleluia – Cerâmicas.

O Grupo Arrow também opera no setor turístico, através da exploração de empreendimentos de alojamento turístico nas regiões do Algarve e da Madeira, bem como na exploração de campos de golfe nas regiões do Algarve e de Lisboa.

A Aleluia comercializa os seus produtos sob as marcas Aleluia Cerâmicas, Aleluia e Keratec.

No mesmo dia, o Fundo Oxy Capital III e o Grupo Tipocor notificaram a AdC da aquisição do controlo conjunto sobre a Tipocor e a Gráfica Abreu.

A operação de concentração consiste na aquisição por parte do Oxy Capital III, Fundo de Capital de Risco Fechado, gerido pela Oxy Capital, do controlo conjunto, com o Grupo Tipocor indiretamente, da Tipocor – Publicidade e Artes Gráficas e da Gráfica Abreu.

Mas os negócios de agosto que deram entrada na AdC não se ficam por aqui.

A IIP Platinum Fibre notificou, no inicio deste mês, a aquisição do controlo exclusivo da Noae Investments. Quem é a Noae Investments? É a sociedade holding, que tem como único ativo a AEDL – Autoestradas do Douro Litoral, subsidiária detida a 100% e que explora a Concessão da Douro Litoral, integrando três autoestradas.

Este negócio foi noticiado em meados de julho. Os fundos de investimento geridos, direta e indiretamente, pela Strategic Value Partners, suas afiliadas e outros investidores minoritários, acordaram a venda da concessionária Auto-Estradas do Douro Litoral (AEDL) a fundos geridos pela Igneo Infrastructure Partners.

No dia 5 de agosto, a IIP Platinum Fibre, sociedade de investimento, controlada pelo grupo de investimento global First Sentier Investor, notificou a AdC da compra da AEDL.

Em Portugal, o Grupo FSI detém o controlo exclusivo do Grupo Finerge, ativo no sector da energia.

“A operação de concentração em causa na aquisição pela IIP Platinum Fibre do controlo exclusivo sobre a Noae Investments, atualmente sob controlo conjunto das empresas Field Point Acquisitions, Ringsend, Yellow Sapphire, Rathgar, Kings Forest e Cross Ocean USD ESS II”, lê-se no site da AdC.

A provar que não há silly season no mercado das fusões e aquisições, ainda no dia 5 de agosto, a Refresco notificou a aquisição da empresa Thermin Europe e suas subsidiárias Frías Nutricion e Neutral Foods.

A compradora (Refresco Iberia) é um empresa espanhola ativa na produção e engarrafamento de bebidas não alcoólicas e de bebidas alcoólicas para retalhistas e proprietários de marcas, e a empresa comprada é também espanhola e está ativa na produção e engarrafamento de bebidas vegetais, tofu, caldos e cremes comercializados através da marca Cremlux.

A operação de concentração “consiste na aquisição pela Refresco Iberiada da empresa Thermin Europe e suas subsidiárias Frías Nutricion e Neutral Foods”.

Assim que começou o mês, considerado de férias por excelência, já a AdC aprovava a operação de aquisição de controlo de parques eólicos, após EDP assumir compromissos impostos pelo regulador da Concorrência.

A AdC viabilizou o controlo exclusivo pela EDP Renováveis de 12 parques eólicos em Portugal, que controlava em conjunto com a China Three Gorges, mediante compromissos. Os 12 parques eólicos têm uma capacidade total de 422 MW (megawatts).

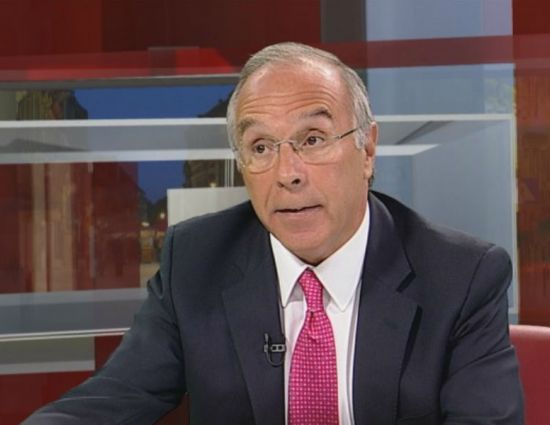

A AdC, liderada por Nuno Cunha Rodrigues, “decidiu não se opor à aquisição pela EDPR PT – Promoção e Operação, uma empresa do Grupo EDP, do controlo exclusivo sobre a EDPR PT – Parques Eólicos”, lê-se na nota do regulador.

A AdC tinha preocupações que, após a aquisição, o Grupo EDP pudesse usar os parques eólicos para maximizar os seus próprios lucros, limitando a produção de energia para aumentar os preços no mercado de serviços de sistema, onde já possui uma quota significativa. Perante esta preocupação, o Grupo EDP comprometeu-se a maximizar a produção de energia e a não usar os parques eólicos de forma estratégica para influenciar os mercados de serviços de sistema.

“Estes compromissos serão monitorizados por um Mandatário de Monitorização aprovado pela AdC e têm uma duração limitada”, promete o regulador.

A AdC diz que poderá reavaliar esses compromissos no futuro, especialmente se houver mudanças na integração dos mercados europeus de serviços de sistema.

“Se, após esse período, ainda persistirem preocupações concorrenciais, a AdC pode exigir que o Grupo EDP venda estes parques eólicos a terceiros”, refere o regulador, que avançou ainda que a ERSE – Entidade Reguladora dos Serviços Energéticos foi consultada e concorda com as medidas.

RECOMENDADO

Tagus Park – Edifício Tecnologia 4.1

Avenida Professor Doutor Cavaco Silva, nº 71 a 74

2740-122 – Porto Salvo, Portugal

online@medianove.com