Media Capital lança Oferta Vinculativa para comprar Cofina Media por 80 milhões

A guerra pelo controlo da Cofina Media conheceu esta tarde um novo desenvolvimento. A Media Capital, dona da CNN Portugal, anunciou ao mercado que apresentou à Cofina SGPS uma Oferta Vinculativa de Compra pela totalidade das ações da Cofina Media que avalia a empresa em 80 milhões de euros, incluindo a dívida. Descontando a dívida, esta proposta equivale a 35 milhões de euros em cash e fica cinco milhões acima da oferta apresentada por um grupo de investidores e quadros do grupo Cofina liderado por Luís Santana e Otávio Ribeiro.

O preço de compra das ações da Cofina Media corresponderá ao equity value da empresa “determinado à data do closing da transação proposta após confirmação da dívida líquida com referência a essa data”, explica a Media Capital

O equity value corresponde ao enterprise value deduzido da dívida líquida.

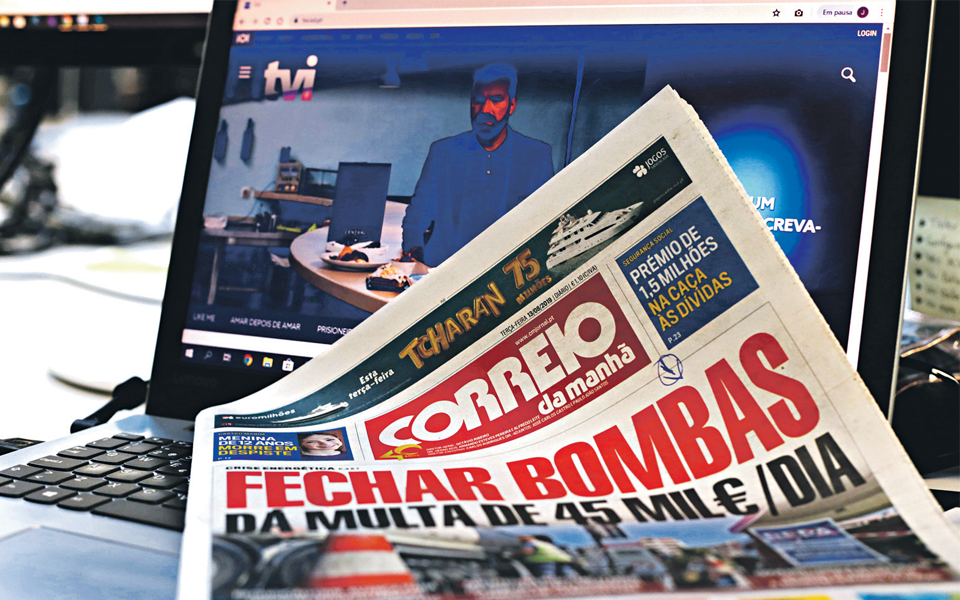

O valor de aquisição por 100% das ações da Cofina Media “livres de ónus e encargos” tem por referência um enterprise value de 80 milhões de euros. Acima da anterior proposta que avaliou a empresa (incluindo a dívida) em 75 milhões e que foi feita pelos atuais administradores Ana Dias e Luís Santana, bem como por Octávio Ribeiro, antigo diretor do Correio da Manhã, a quem se juntará um conjunto de investidores, incluindo o jogador de futebol Cristiano Ronaldo e vários dos atuais acionistas da Cofina SGPS, a casa-mãe, incluindo Paulo Fernandes.

A dívida líquida, corresponde ao valor da dívida financeira (dívida bancária e outras responsabilidades de natureza similar), deduzida do valor das disponibilidades de caixa, e é fixada em 45 milhões de euros, assumindo um fundo de maneio normal para a atividade corrente da dona do Correio da Manhã e do Jornal de Negócios. O montante em que a dívida líquida exceda os 45 milhões de euros será abatida ao preço.

As condições financeiras contempladas na oferta da Media Capital têm como pressuposto que o EBITDA operacional da Cofina Media em 2022 foi de 13,556 milhões de euros.

“Quaisquer contingências decorrentes da atividade da sociedade ou de outra natureza, por factos ocorridos até à data do closing e não provisionadas nas últimas contas consolidadas disponíveis da vendedora, serão da sua responsabilidade”.

O preço a pagar pelo comprador ao vendedor (estimado nesta data) será de 35 milhões de euros e será liquidado na data do closing.

“A Oferta é vinculativa quanto à Transação Proposta, no entanto, encontra-se sujeita à validação e verificação dos pressupostos e condições contemplados na presente Oferta e à celebração entre as Partes de um contrato com termos finais da Transação Proposta”, Lê-se no comunicado.

“A transação proposta tem por objeto a aquisição das ações representativas de 100% da totalidade do capital social e correspondentes direitos de voto da sociedade (ações), com todos os direitos inerentes, livres de quaisquer ónus ou encargos”, acrescenta o documento.

É ainda pressuposto da transação proposta que “a sociedade é titular de um crédito sobre a gráfica onde é atualmente realizada a impressão das publicações no montante de 800 mil euros, devendo este crédito ser reembolsado no prazo de 5 anos, através da dedução dos montantes acordados, ao valor que a Sociedade tem de pagar pelos serviços de impressão conforme acordo a disponibilizar ao comprador”.

“As partes negociarão as condições a que fica sujeito o Closing da Transação Proposta, entre as quais se incluem (…) a aprovação/ não-oposição por parte das autoridades administrativas competentes, em particular não-oposição pela Autoridade da Concorrência (AdC) e obtenção da aprovação por parte da Entidade Reguladora para a Comunicação Social (ERC)”, lê-se no comunicado enviado à CMVM.

“Os processos de notificação às entidades acima referidas serão conduzidos pelo comprador, devendo a vendedora cooperar e assegurar a cooperação da sociedade nesse âmbito, nomeadamente mediante a emissão tempestiva de todas as declarações de compromisso que se revelem necessárias para efeitos de aprovação da alteração de domínio por parte da ERC”, acrescenta o documento.

Por fim, na informação previlegiada enviada à CMVM a Media Capital diz ser condição do closing estar sujeito à “obtenção de autorização à transação por parte das contrapartes da sociedade em contratos de financiamento e quaisquer outros contratos materialmente relevantes”. Para além do closing estar também sujeito à realização do Carve Out da Vasp e Mercados Globais. Carve Out (destaque de áreas de negócio) esse que a Media Capital diz que será neutral para a Cofina Media.

Por fim o empenho da Media Capital em comprar a sociedade que tem o CMTV, o Correio da Manhã, o Jornal de Negócios, o Record, entre outros, é tal, que se pedem que venham a ser contactados pela entidade vendedora (Cofina SGPS) no caso de a proposta ser superada por outra que venha a ser apresentada por outro interessado.

RECOMENDADO

Tagus Park – Edifício Tecnologia 4.1

Avenida Professor Doutor Cavaco Silva, nº 71 a 74

2740-122 – Porto Salvo, Portugal

online@medianove.com