Para aqueles que são apaixonados por futebol e pelos mercados financeiros, o dia 25 de novembro foi agridoce. Diego Armando Maradona, talvez o melhor jogador de futebol de todos os tempos, morreu aos 60 anos, na sequência de vários problemas de saúde. No mesmo dia, o índice Dow Jones atingiu um record, ultrapassando, pela primeira vez, a barreira dos 30.000 pontos.

Nascido em Buenos Aires, Maradona cresceu num bairro de lata, com pais que frequentemente não comiam para que ele e os irmãos o pudessem fazer. Destacou-se desde cedo pelo seu grande talento e não demorou que assinasse o seu primeiro contrato profissional, dando início a uma carreira que o projetou para um estrelato e riquezas surpreendentes.

O carisma da estrela de futebol transcendia a sua habilidade com a bola. Com uma personalidade complexa e abençoado com um raro dom, tinha também uma tendência para a autodestruição, que, tragicamente, expôs os altos e baixos de uma vida privada complicada em manchetes que, com frequência, deixavam as suas conquistas futebolísticas na sombra. Ainda assim, é inegável a sua contribuição para a consolidação do futebol como o desporto mais popular do planeta.

Um episódio interessante para aqueles que seguem tanto os mercados financeiros, como o futebol, ocorreu em 2005, quando Mervin King, governador do Banco de Inglaterra, usou um dos jogos mais famosos de Maradona, no qual marcou duas vezes pela Argentina, contra a Inglaterra, em 1986, no Mundial do México, para ilustrar uma teoria monetária. O primeiro golo, que não deveria ter sido validado, porque foi marcado com a mão, ilustrava uma visão antiquada da teoria monetária, porque foi “inesperado, inconsistente no tempo e contra as regras”.

A segunda vez que Maradona marcou nesse jogo foi descrita por muitos como o golo do século e foi utilizado para ilustrar a política monetária moderna: o jogador corre mais de 60 metros com a bola, passando por cinco oponentes antes de marcar. Mervin King explicou que Maradona, ao sprintar em linha reta, criou um espaço entre os adversários, que esperavam uma mudança de direção que nunca aconteceu, o que lhe permitiu continuar a sua progressão imparável.

O mesmo acontece na política monetária moderna, como explicou King: as taxas de juro de mercado vão comportar-se em função de uma perceção generalizada do que o banco central poderá fazer a seguir. Mesmo não fazendo nada, o efeito desejado pode ser alcançado, já que a mera presunção de uma subida dos juros será suficiente para reduzir o consumo e manter a inflação controlada. Esta é, certamente, uma das mais envolventes ilustrações sobre a teoria monetária alguma vez feita pelo responsável de um banco central.

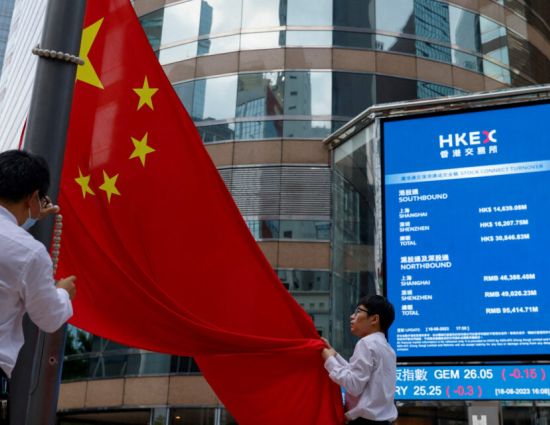

Para finalizar, uma perspetiva sobre um outro sprint improvável: refiro-me, claro, ao facto de o índice Dow Jones, ter alcançado um novo máximo histórico. Alguns podem ficar perplexos por verem que o mercado de ações está a ter uma boa performance, enquanto o coronavírus tem gerado enormes contrações em muitas das principais economias. Não deveriam estar. É a natureza dos mercados financeiros, sempre a descontar o futuro. Neste caso, um futuro mais auspicioso, sem Covid-19 e livre do protecionismo americano dos últimos anos.